Marktbericht: Q2 2024

Zart aufgehellte globale Konjunkturdynamik –

Europa fällt zurück

Das zweite Quartal 2024 zeigte trotz geopolitischer Risiken erste Lichtblicke der Konjunkturdynamik in der Weltwirtschaft.

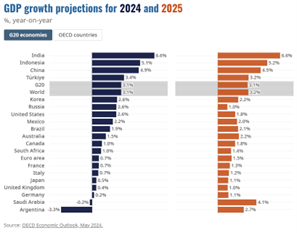

Die OECD hat die Wirtschaftszahlen für das laufende Jahr vorgelegt. Das globale Wachstum bleibt verhältnismäßig stabil mit positivem Ausblick für 2025. Konkret erwarten die Forscher ein Wachstum von 3,1 Prozent in diesem und 3,2 Prozent im kommenden Jahr. Für den Euroraum rechnet die OECD mit einem Anstieg von 0,7 Prozent für 2024 bzw. von 1,5 Prozent für 2025. Deutschland rangiert mit geschätzten 0,2 Prozent Wachstum im laufenden Jahr am Ende der europäischen Fahnenstange; für das nächste Jahr wird etwas Rückenwind (+1,1 Prozent) erwartet.

Der Blick auf die beiden Wirtschaftszentren dies- und jenseits des Atlantiks zeigt, dass die US-Wirtschaft langsam abkühlt, wohingegen das europäische Pendant mehr Fuß

fasst. Der ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe ist unerwartet von 49,2 im April auf 48,7 im Mai gesunken und lag damit unter den Prognosen von 49,6. Der

Chicago Einkaufsmanager-Index sank im Mai auf 35,4 Punkte, den niedrigsten Wert seit Mai 2020. Diese Abschwächung des US-Wachstums ist gewollt und dürfte die Inflation mildern. Zu einer Stimmungsaufhellung kam es hingegen im US-Dienstleistungssektor.

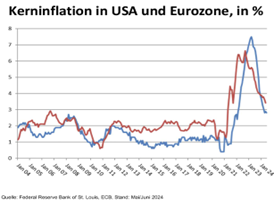

In Summe bleibt gegenwärtig abzuwarten, ob der Preisdruck in den USA schnell und spürbar nachlässt. Die Inflation lag zuletzt bei 3,4 %.

Für die Eurozone erwartet die EU-Kommission für das laufende Jahr ein Wachstum von mageren 0,1 Prozent und eine Inflation von 2,5 Prozent. In Deutschland war die Inflationsrate im Mai wieder etwas gestiegen (von 2,2 auf 2,4 Prozent).

Auf dem europäischen Kontinent mehren sich die zarten positiven Signale. Gestützt durch die Belebung des privaten Verbrauchs zeichnete sich Anfang 2024 bereits eine moderate Erholung ab. Im Vergleich zum Vorquartal ist das saisonbereinigte BIP im ersten Quartal sowohl im Euroraum als

auch in der EU um 0,3 Prozent gestiegen. Die europäische Wirtschaft habe sich Anfang 2024 deutlich erholt, was zeige, dass nach dem sehr herausfordernden Jahr 2023 nun die

Wende geschafft sei, macht EU-Wirtschafts-kommissar Paolo Gentiloni in Optimismus. Auffällig bleibt die unterschiedliche Ent-wicklung in den einzelnen Nationalstaaten. Deutschland rangiert 2024 am Schluss.

Marktentwicklungen

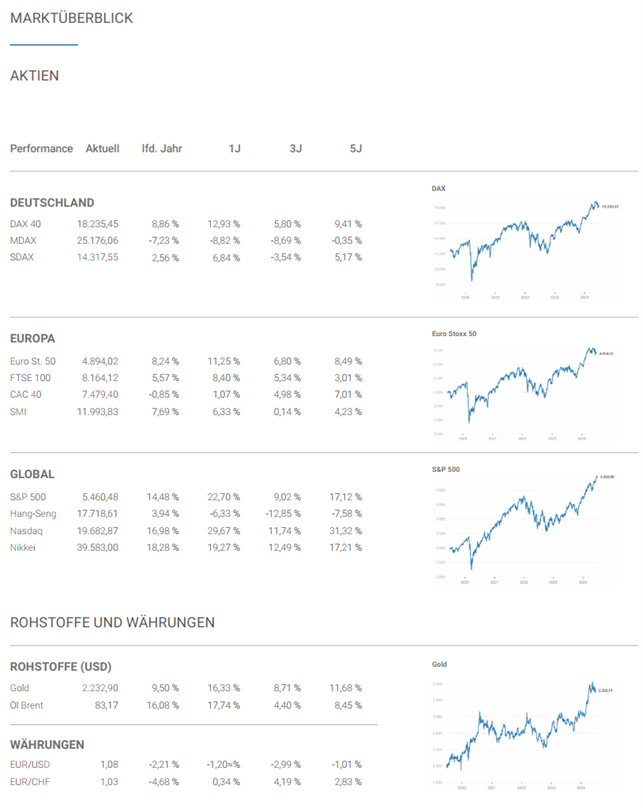

Nach dem starken ersten Quartal haben viele Indizes den April doch mit einem leichten Minus abgeschlossen. Dazu trugen gleich verschiedene Ereignisse bei: Die Inflation wird in den USA wohl auf Sicht der nächsten Monate sogar leicht zulegen – das hatten bis zuletzt nur wenige Investoren erwartet. Daraus folgt die Aussicht auf eine weiter verschobene Zinswende in den USA. Mittlerweile gehen die meisten Experten erst von Senkungen der Zinsen im September aus. Gleichzeitig flammte kurzzeitig der Konflikt zwischen Israel und Iran auf – was die geopolitischen Sorgen wieder in den Fokus rückte. Diese Gemengelage hat die Börsen zuletzt etwas unter Druck gesetzt.

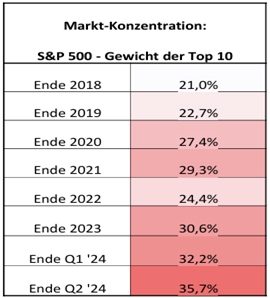

Im Mai gab es eine Fortsetzung des positiven Trends an den Börsen. So erreichten einige Indizes neue Rekordstände, z.B. der Technologieindex Nasdaq 100 in den USA. Dabei setzt sich die Konzentration an den Märkten weiter fort. Ende Mai erreichte der Börsenwert des KI-Unternehmens Nvidia mit 2,5 Billionen Dollar den Wert des gesamten deutschen Aktienmarktes. Die Börse hängt somit stark an wenigen hochkapitalisierten Aktien – vor allem aus den USA. Dieser Trend ist schon länger zu beobachten, hat sich zuletzt aber noch einmal verstärkt. Der Trend zur Konzentration hält unvermindert an. Insgesamt spielten aber auch im Mai Risiken nur eine untergeordnete Rolle an den Börsen.

Der Juni brachte an den Aktienmärkten eine komplett unterschiedliche Entwicklung in den USA im Vergleich zu Europa. In den USA legten die maßgeblichen Indizes deutlich zu. So erreichte der S&P 500 im Monatsverlauf einmal mehr ein Rekordniveau und erzielte einen Zuwachs von fast fünf Prozent. Der weltweite Aktienmarkt, gemessen am MSCI World, legte um rund drei Prozent zu. Sowohl der EURO STOXX 50 als auch der DAX verzeichneten im zurückliegenden Monat hingegen einen Rückgang von zwei Prozent. Der Juni brachte die schon seit längerer Zeit erwartete Zinswende – wenn auch in der Euro-Zone und nicht in den USA. Dabei fiel wie erwartet der Zinsschritt mit 25 Basispunkten nicht sehr groß aus. Die erste Zinssenkung in den USA wird jetzt von den Marktteilnehmern erst im September erwartet.

Ausblick

Die Sommermonate dürften für die Börsen durchaus Konsolidierungen nach den beiden guten ersten Quartalen des Jahres beinhalten. Auch müsste angesichts der Bewertungen ein Favoritenwechsel näher rücken. Hin zu kleineren und niedrig bewerteten Unter-nehmen.

Interessanter könnte der Blick über das nächste Quartal hinaus sein. In den USA deutet sich ggf. ein Machtwechsel an von einem tattrigen Greis zu einem erratischen Großmaul. Was auch immer dann kommt, die Börsen haben kurzfristig damit kein Problem, wenn auch die Favoritenbranchen wechseln.

Inflation

Die Inflationsraten sowohl in Europa wie die auf traditionell höherem Niveau liegenden in den USA, haben das schlimmste hinter sich gebracht. Erstmals hat die EZB im Juni die Zinsen gesenkt, die USA dürften im dritten Quartal folgen. Auszuschließen ist allerdings nicht, dass Inflation in eine sog. zweiten Welle nochmal vorbeischaut.

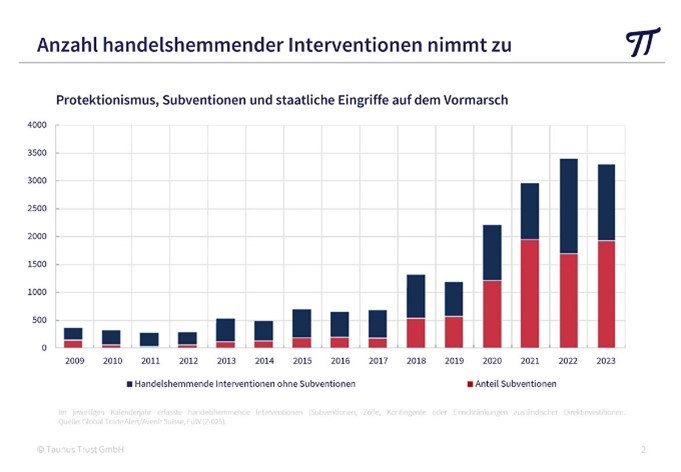

Handelskrieg

Nicht gerade als intellektuelle Höchstleitung zu qualifizieren ist unser Drang auf Betreiben unserer amerikanischen Freunde einen Handelskrieg mit China anzuzetteln, unserem (zweit-)wichtigsten Handelspartner. Strafzölle auf umweltfreundliche E-Autos sollen es richten. Damit sollen unerlaubte Subventionen durch die chinesische Regierung bestraft werden. Die Reaktion Chinas wird nicht lange auf sich warten lassen. Einen konkreten Nachweis für die Existenz solcher Subventionen sind unsere Politiker bisher aber schuldig geblieben. Dafür werden hier in Europa kräftig Subventionen verteilt. Nützen wird uns das nichts. Denn China kann auch ohne Subventionen deutlich billiger produzieren (niedrigere Kosten für Löhne, Energie und Material, Skaleneffekte durch den riesigen Binnenmarkt, schneller technischer Fortschritt).

Immer mehr Handelshemmnisse zementieren den ökonomischen Abstieg.

Multipolar statt Unipolar

Seit Ende 1899 bis Anfang 2024 hat das Gewicht der US-Börse immer weiter zugenom-men im Einklang mit der uneingeschränkten Dominanz der USA im politischen, wirtschaftlichen und militärischen Bereich. Die Börsengewichtung der USA stieg von 14,5% auf über 60% im Weltaktienindex an. Gleichzeitig reduzierte sich der Anteil der damals führenden Briten von 24,2% auf 3,7%.

Wir hatten eine unipolare Weltordnung. Diese beginnt sich aufzulösen. Eine Zeitenwende! Wir steuern auf eine multipolare Weltordnung zu mit den USA, dem Herausforderer China sowie Staaten wie Indien, Brasilien, Saudi-Arabien, Südafrika, Russland und andere mehr, die sich nicht vor den Karren einer der beiden verbliebenen Großmächte spannen lassen. Mittel- und langfristig müsste die Dominanz der Wallstreet als Weltbörse und des US-Dollars als Weltleitwährung geringer werden. Wir werden sehen!

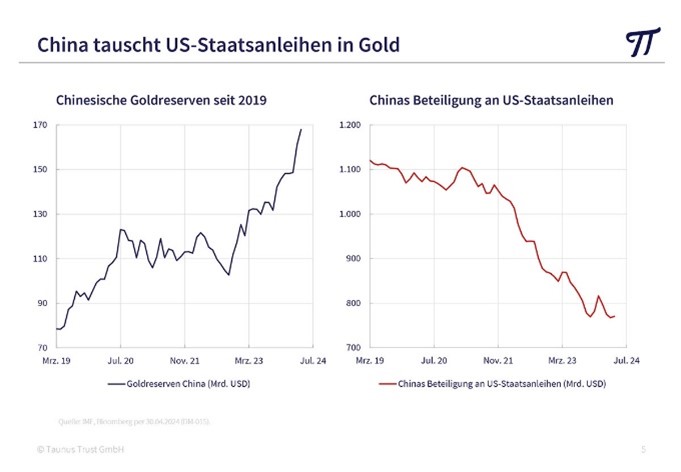

In diesem Machtspiel verkaufen die Chinesen US-Staatsanleihen und halten deren Zinsen weiter oben. Gleichzeitig decken sie sich enorm mit Gold ein, ein wesentlicher Faktor der jüngsten Goldrallye.

Fazit: Ob Trump oder Biden oder ein Dritter, die ökonomische Konfrontation mit China wird noch eine Zeitlang fortgeführt, bevor man hoffentlich irgendwann zu der Erkenntnis kommt, wie sehr sich alle Beteiligten dadurch gegenseitig schaden. Die Hoffnung stirbt zuletzt.

Herzlichst Ihr

Hartmut Leinweber

Jetzt unseren Marktbericht (Q2/2024) kostenfrei downloaden Marktbericht_Q2_2024!

Wichtiger rechtlicher Hinweis

Bildquellen/Copyright: freepik.com