Wird 2024 das „Jahr der Anleihe“?

Welche Aktienkategorie macht das Rennen?

Das vierte Quartal 2023 war gekennzeichnet von maßvoller Konjunkturdynamik in der Weltwirtschaft.

Das Wachstum blieb allerdings global ungleich verteilt. Industrieländer konnten in 2023 um circa 1,5 % zulegen, während die auf-strebenden Länder die Wirtschaftsleistung um rund 4 % ausweiteten. Auch China bot leicht bessere Zahlen als erwartet.

Innerhalb der großen Industrienationen verlor die Eurozone und insbesondere Deutschland konjunkturell weiter an Boden, eine Trend-wende hierzulande ist nicht in Sicht.

Maßgebliche Hintergründe des wenig euphorischen Konjunkturszenarios waren weiterhin belastende Auswirkungen der geopolitischen Lage. Während sich im Ukraine-Konflikt Erschöpfungszustände abzeichnen, kam es im Nahen Osten zu einem neuen Konfliktherd, der Unsicherheit in der globalen Ökonomie schürte. Geopolitik ist und bleibt ein wichtiger Grund für Zurückhaltung der Wirtschaftssubjekte weltweit.

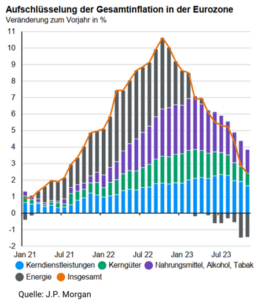

Entspannung für die Weltwirtschaft ergab sich im vierten Quartal 2023 an der Inflationsfront. Schon seit vielen Monaten sinkende Erzeugerpreise sowie auch nachgebende Energiepreise waren die treibenden Faktoren, welche die Güterpreise endlich nach unten katapultierten.

Die Zentralbanken signalisierten daraufhin, dass der Zinserhöhungszyklus zu Ende geht und im Laufe 2024 Zinssenkungen zu erwarten sind. Die Kapitalmärkte sowohl auf der Anleihen- wie der Aktienseite bejubelten dies mit ordentlichen Zuwächsen im November und Dezember, nachdem der Oktober noch Düsternis ausstrahlte.

Ausblick

Wie immer bringt das neue Börsenjahr viel Hoffnung, aber auch Sorgen mit sich. Doch bei aller Unsicherheit gehen gerade die Anleihemärkte unter deutlich besseren Vorzeichen ins neue Jahr gegenüber den Vorjahren. Nach beinahe zwei Jahren mit hoher Inflation und steigenden Leitzinsen sollte 2024 endgültig das Jahr der Trendwende werden. Anleger sollten diese tiefgreifenden Entwicklungen auch in ihren Depots berück-sichtigen.

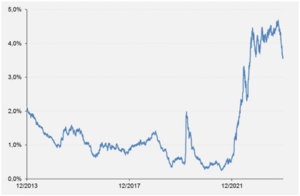

Die letzten beiden Jahre waren für Investoren in Anleihen wahrlich kein Zuckerschlecken. Die gestiegenen Verbraucherpreise veranlassten die Notenbanken in den Industrienationen zum Handeln. Diese lieferten dann auch und erhöhten die Leitzinsen mit beispielloser Schnelligkeit. In den USA stiegen sie etwa seit Anfang 2022 von 0,25 Prozent auf 5,5 Prozent. In Europa ging es von 0 Prozent auf zuletzt 4,5 Prozent.

Die Analyse zeigt, dass die Zentralbanken dabei viel zu schnell und viel zu scharf vorgingen. Insbesondere auch deswegen, weil angebotsinduzierte Inflation kaum durch Zins-senkungen bekämpft werden kann. Diese war gekennzeichnet durch die Folgen weltweiter Lockdowns und der Energiepreisexplosion bei gleichzeitig exorbitanter Geldschöpfung in Zeiten verringerter Wertschöpfung (siehe dazu Marktbericht Q1-2023).

Die Verwerfungen an den Aktien- und besonders Anleihemärkten wurden hier wesentlich verursacht.

Die Senkung der Inflationsraten haben nun ebenso ihre Ursache im Marktangebot und sind gekennzeichnet durch fallende Energie- und Nahrungsmittelpreise, welche durch Zinspolitik so gut wie nicht beeinflusst werden können. In den USA ging die Teuerungsrate zuletzt auf 3,1 Prozent, in Europa sogar auf 2,4 Prozent zurück.

Leidtragende dieser Notenbankpolitik waren jedoch sowohl die Aktien- als auch die Anleihemärkte. In 2022 kam es bei Anleihen zu historischen Abstürzen und verursachten für ein „Bankenbeben“. In den USA waren Anleiheverluste Auslöser für die Schließung mehrerer Banken und der Vertrauensverlust der Bankenbranche besiegelte das Ende der „Credit Suisse“ sowie weiterer kleiner Geldinstitute.

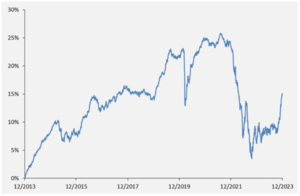

Zur Erklärung: Die Wechselwirkung von Anleihepreisen und Zinsniveau ist konträr. Dies bedeutet, dass bei steigenden Zinssätzen die Anleihekurse fallen und bei sinkenden Zinssätzen steigen. Der Grund hierfür liegt darin, dass der Preis einer Anleihe den Wert des Einkommens widerspiegelt, das sie über ihre Zinszahlungen generiert. Wenn die aktuellen Zinssätze abnehmen, gewinnen ältere Anleihen mit höheren Zinsen an Wert. Im Gegensatz dazu verlieren ältere Anleihen an Wert, wenn die aktuellen Zinssätze steigen.

Der spiegelbildliche Verlauf von Rendite und Kursentwicklung bei Anleihen zeigt dies prägnant.

Renditen europäischer Unternehmensanleihen

Kurse europäischer Unternehmensanleihen

Quelle: Sauren Research

Was bringen Anleihemärkte in 2024?

Im Vergleich zu den letzten Jahren vor den Zinserhöhungen hat sich die Ausgangslage für festverzinsliche Wertpapiere inzwischen deutlich verbessert. Zum einen liegt die Verzinsung von Anleihen („Kupon“) wieder über den Inflationserwartungen und es können damit wieder positive Realrenditen (= Ertrag einer Investition abzüglich der Inflationsrate) erzielt werden. Zum anderen scheinen FED und EZB den Höhepunkt bei den Leitzinserhöhungen bereits erreicht zu haben. Lediglich ein überraschend hoher Anstieg der Inflation könnte hier noch zu einem Umdenken führen. Wahrscheinlicher bleibt, dass die Notenbanken in diesem Jahr mit ersten Zinssenkungen beginnen werden.

Dies wird auch Auswirkungen auf die sogenannte „Zinsstrukturkurve“ haben. Diese gibt an, wie hoch die Renditen von Anleihen bei unterschiedlichen (Rest-) Laufzeiten aus-fallen. Üblicherweise sind diese Renditen umso höher, je länger die Laufzeiten der Anleihen sind.

Quelle: Taunus Trust – Bloomberg

Diese Logik – höhere Renditen für langlaufende Anleihen – greift aber schon seit Juni 2022 nicht mehr. Es gab immer wieder solche Phasen, historisch aber nicht signifikant. Experten bezeichnen dieses Phänomen als eine „inverse Zinskurve“, welche häufig ein Vorzeichen für eine abkühlende Wirtschaft ist. In der zweiten Jahreshälfte 2023 verringerte sich diese Inversion allerdings und 2024 dürfte die Zinsstrukturkurve wieder normal nach oben verlaufen.

Wer als Anleger davon profitieren möchte, sollte daher wieder stärker auf längere Laufzeiten bei Anleihen setzen. Genauso verfahren aktuell auch viele Rentenfondsmanager: Während man sich in den letzten 2 Jahren verstärkt auf Bonds mit kurzen Laufzeiten kaprizierte, nehmen Manager nun wieder das „lange Ende“ der Zinsstrukturkurve ins Visier.

Damit sollen zum einen die aktuell hohen Zinsniveaus längerfristig gesichert werden. Zum anderen reagieren langlaufende Anleihen empfindlicher auf Zinsänderungen. Bei fallen-den Zinsen steigt der Kurs langlaufender Anleihen damit stärker an als der von kurzlaufenden. Sollten die Notenbanken wie erwartet mit Zinssenkungen in 2024 beginnen, verschafft dies Anlegern damit die Möglichkeit, neben dem Zinskupon auch größere Kursgewinne einzufahren.

Darüber hinaus waren langlaufende Anleihen in der Vergangenheit auch für die Diversifikation von Anlegerportfolios besonders wert-voll, da sie eine Absicherung gegen Schwankungen am Aktienmarkt boten. Der Grund: In den letzten Jahrzehnten wiesen Aktien- und Anleiheerträge meist eine negative Korrelation auf. Dies bedeutet, dass bei fallenden Aktienkursen die Anleihemärkte Kursgewinne verbuchen konnten – und umgekehrt. Diese negative Korrelation wird in Zeiten hoher Inflation – wie 2023 – tendenziell aufgehoben, da die höhere Teuerungsrate sowohl höhere Zinsen als auch größere Rezessionsängste verursacht. Die üblichen Verhältnisse könnten wiederhergestellt werden, wenn sich die Inflation weiter normalisiert, was für 2024 erwartet wird.

Fazit: Die globalen Anleihemärkte haben selten eine so lange Phase der Volatilität erlebt wie in den letzten zwei Jahren. Mit dem Start in das neue Jahr sollte es damit wieder vorbei sein. Nachdem in den letzten Jahren eher auf Festgelder und kurzlaufende Anleihen gesetzt wurde, sollten sich Anleger wieder stärker auf längere Laufzeiten bei Anleihen konzentrieren. Dies bietet nicht nur eine langfristige Sicherung des aktuell hohen Zinsniveaus oder eine bessere Diversifikation, sondern ermöglicht auch von fallen-den Leitzinsen zu profitieren.

Welche Perspektiven bieten Aktien?

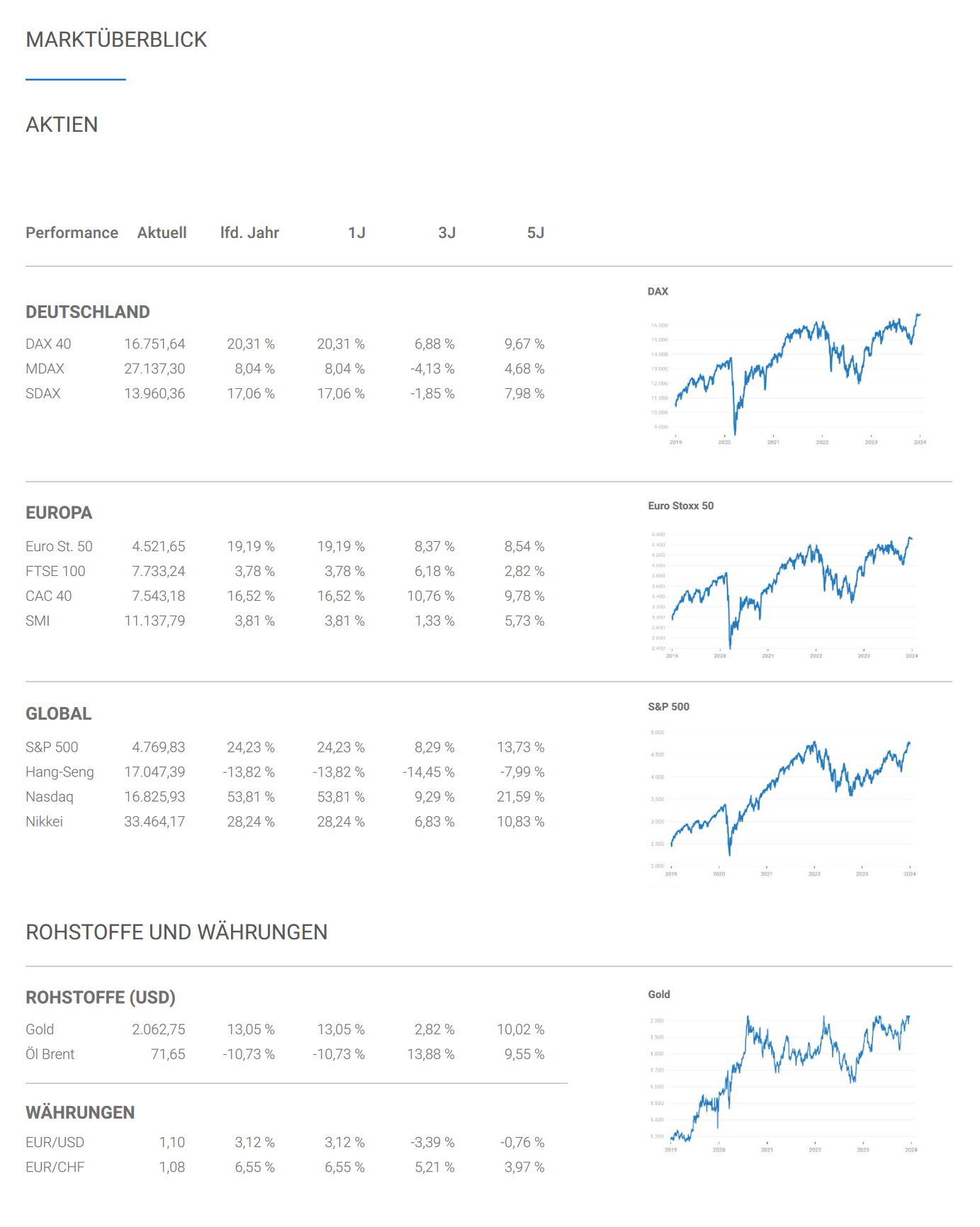

Nach einer fulminanten Jahresendrally verbuchten die weltweiten Aktienmärkte signifikante Zuwächse und konnten die Verluste aus 2022 z.T. wieder wettmachen. Dies galt insbesondere für die großen Werte, welche kleinere und mittlere Aktien in den letzten Jahren klar abhängten. Überraschend konnten auch Technologietitel, trotz hoher Zinsen enorme Zuwächse verbuchen, während niedrig bewertete sog- Value Aktien kaum von der Stelle kamen.

Quelle: Pictet AM

„Die glorreichen 7“ (Apple, Microsoft, Amazon, Alphabet, Tesla, Meta und Nvidia) erreichen eine gemeinsame Marktkapitalisierung von knapp 30% im S&P 500, im Weltindex MSCI World immerhin fast ein Sechstel. Und bestimmen damit wesentlich deren Wertentwicklung. Die Hälfte des Kursgewinns der 500 größten US-Unter-nehmen wurde durch die „Glorreichen 7“ erzielt. Ein Großteil davon wiederum durch ökonomisch fragwürdige Aktienrückkäufe.

Die Situation in Deutschland wie auch in Europa bringt ähnliche Phänomene hervor. Während langfristig kleine und mittlere Werte die großen Aktien klar schlagen konnten, hat sich dieses Phänomen in den letzten Jahren gedreht.

Dennoch gilt, Small- und MidCaps zeigen langfristig in nahezu allen etablierten Märkten eine deutliche Outperformance gegenüber Large Caps.

Quelle: Squad, Bloomberg, Deutsche Börse

Die deutsche Inlandskonjunktur verharrt aufgrund zahlreicher verwirrender Entscheidungen der Politik auf schwachem Niveau. Gleichzeitig vereinigen Großkonzerne den Löwenanteil der Gewinne auf sich und pushen die Aktienbewertungen durch Rückkäufe kräftig auf. Mehr als die Hälfte des Kurszuwachses im DAX resultiert aus Aktienrückkäufen. Noch viele stärker wird diese Art von „Kurspflege“ in den USA betrieben. Langfristig könnte hieraus ein Investitionsproblem entstehen.

So konnte der DAX seinen vergleichsweise moderaten Absturz aus 2022 (minus 12%) im vergangenen Jahr wieder ins Positive drehen konnte, dem MDAX (2022 minus 28%), also der zweiten Reihe deutscher Unternehmen, fehlen immer noch 23% zum Ausgleich des Verlustes.

Die Bewertungen der kleineren Aktien sind in der Regel deutlich günstiger und es ist nur eine Frage der Zeit, wann sich der Trend umkehrt.

Value vs. Growth Aktien

Und hier sind wir bei der nächsten Frage angekommen. Welcher Anlagestil ist langfristig der bessere? Leider verfügen wir nicht über eine Glaskugel, so dass wir uns anhand von Statistiken, aber auch objektiven Bewertungskennziffern dem Phänomen nähern.

In den letzten zehn Jahren liefen Wachstums-Aktien deutlich besser als Value-Aktien. Die meisten Anleger sind deshalb der Überzeugung, dass mit Wachstumsaktien auch in der Zukunft eine bessere Wertentwicklung zu erzielen ist, da hier deutlich höhere Zuwächse bei den Unternehmensgewinnen zu erwarten sind. Beide Annahmen sind fragwürdig.

Quelle: Taunus Trust – Bloomberg

Als Wachstumsaktien bezeichnet man Titel von Unternehmen, die in den letzten Jahren ein weit überdurchschnittliches Gewinnwachstum aufgrund innovativer Produkte und breiter Burggräben (Wettbewerbsvorteile) aufweisen konnten. Aufgrund der spannenden Story wird die Gewinnerwartung in die Zukunft extrapoliert, was sich in hohen Bewertungen ausdrückt. Die Unternehmen aus dem Value-Bereich weisen solide Bilanzen und attraktive Bewertungskennzahlen aus. Sie stammen oft aus etablierten Branchen und zahlen eine ordentliche Dividende. Ihre Wachstumsaussichten werden aber deutlich moderater eingeschätzt.

Seit 1974 wird weltweit die Performance von Value- und Growth-Aktien gemessen. Das Ergebnis: Value entwickelt sich über längere Zeiträume deutlich besser.

Quelle: Taunus Trust – Bloomberg

Growth-Aktien haben ein fantastisches Börsenjahr hinter sich mit einem Wertzuwachs von über 30%, während Value-Aktien im einstelligen Performance-Bereich dahin dümpelten. Dadurch ist es zu einem deutlichen Bewertungsaufschlag gekommen. Werden Wachstumsaktien im Schnitt ca. 90 Prozent höher bewertet als Value-Titel, ist der Aufschlag derzeit ungefähr doppelt so hoch. Das war zuletzt in der Dotcom-Blase Anfang 2000 der Fall – mit bekanntem Ende.

Dass die Trendwende einsetzt, ist nahezu sicher, die Frage nach dem wann, kann niemand seriös beantworten. Wer in all seinen Fonds bzw. ETF´s die „Glorreichen 7“ besitzt, bewusst oder unbewusst, wird in einem solchen Szenario unter die Räder geraten.

Fazit: Die aktuell neue Zinssituation bietet attraktive neue Chancen im Anleihemarkt. Gleichzeitig steht eine Rotation im Aktien-markt hin zu kleineren wertorientierten Unternehmen auf der Tagesordnung.

Herzlichst Ihr

Hartmut Leinweber

Jetzt unseren Marktbericht (Q4/2023) kostenfrei downloaden!

Wichtiger rechtlicher Hinweis

Bildquellen/Copyright: freepik.com

Copyright/QuelleZuerst erschienen bei: https://www.netfonds.de